Paolo Manasse e Giulio Trigilia (publicato su lavoce.info 17/11/2011)

Sin dall’inizio della crisi finanziaria in Europa, molti economisti hanno paventato lo scenario catastrofico che si sta svolgendo ora nell’Unione europea: un effetto domino, che partendo da Grecia, Irlanda, Portogallo, porta anche Spagna e Italia (i PIIGS, come sono venuti ad essere conosciuti) al collasso. Eppure la maggior parte degli osservatori ha sbagliato l’ordine dei paesi: la crisi è arrivato in Italia prima che in Spagna.

La ragione è di natura politica: il primo ministro spagnolo José Luis Rodríguez Zapatero, rendendosi conto di aver perso l’appoggio politico necessario per le riforme difficili, ha annunciato lo scorso aprile che non sarebbe ricandidato alle nuove elezioni. Silvio Berlusconi, che di fronte a simili sfide economiche, ha invece cercato mantenere il suo posto. Persa queesta battaglia, si è dimesso solo sabato scorso, dopo aver lasciato incancrenire la crisi economica italiana per mesi. In definitiva, i mercati finanziari e lo spettro di un default hanno detronizzato il sultano (1)

Abbiamo sostenuto su la voce (2) che gli attuali problemi italiani sono in gran parte di origine domestica, “fatti in casa”, e non sono il risultato di “contagio” dalla Grecia, o della “speculazione”. Sono i deboli fondamentali economici, debito alto e crescita bassa, ancor più che la mancanza di credibilità di Berlusconi, ad esserne la chiave (3). È per questo che i mercati finanziari, dopo un breve brindisi, non hanno mostrato euforia quando il presidente Napolitano ha chiesto al Prof. Monti di formare un nuovo governo. Lo spread dei BTP è ancora a 500 punti e il Tesoro italiano ha appena venduto 3 miliardi di obbligazioni a 5 anni al rendimento record, dai tempi dell’Euro, del 6,29%, quasi un punto percentuale in più rispetto al mese di ottobre. Il compito Monti sarà formidabile: far approvare dolorose riforme ad un Parlamento recalcitrante e riottoso.

Questo articolo sostiene che dopo un periodo di “decoupling” del rischio sovrano, con mercati sempre più in grado di discriminare tra i diversi sovrani europei, siamo ora tornati all’era dell “Euro-rischio”. In altre parole, i mercati finanziari riflettono nei prezzi la nozione che un crollo italiano, per il volume enorme di debito (1900 miliardi) e la sua larga diffusione tra le istituzioni finanziarie (circa il 44 per cento del debito è detenuto da non residenti), significherebbe la fine dell’Euro e non lascerebbe indenne nessuno. Offriamo tre elementi di evidenza empirica a sostegno di questa tesi.

1. Euro rischio

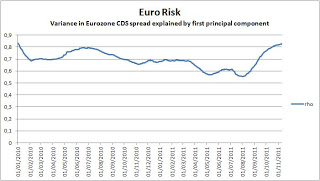

Ci poniamo la seguente domanda: quanto è importante è il “rischio aggregato” dell’ Euro zona per spiegare i rischi specifici dei diversi stati sovrani?

|

| Fig 1. Fonte: calcoli delgli autori su dati DataStream |

La figura 1 mostra il “Rischio Euro-Zona (REZ)” . Questo indice è calcolato come la quota della varianza degli spread giornalieri dei CDS (i premi assicurativi contro il default) dei paesi Euro (3) che è spiegata dalla loro prima “componente principale”, una specie di fattore comune. Per mostrane l’evoluzione questo calcolo è ripetuto per campioni di 200 osservazioni giornaliere a partire dal 2010. Nel culmine della crisi greca, all’inizio del 2010, il REZ spiegava oltre l’80% della varianza totale dei rischi nazionali, ma successivamente si era ridotto quasi costantemente fino al 55% circa. Tuttavia, la tendenza si è invertita proprio nel mese di agosto 2011, quando nel culmine della crisi politica italiana il nostri spread si sono impennati (vedi Figura 2). Oggi il Rischio Euro-Zona è tornato alla casella iniziale: ancora una volta i mercati sono stanno mettendo nello stesso cesto i paesi europei.

|

|

|

2. Correlazioni dei paesi membri con il REZ

Ci chiediamo ora quale peso abbiano i rischi sovrani dei singoli paesi nel rischio europeo. La figura 3 mostra i cosiddetti “factor loadings” (i pesi) dei singoli spread sovrani nel REZ. Questi pesi rispondono alla domanda: quanto è grande la correlazione tra il REZ e i diversi rischi specifici dei paesi? Se ad esempio il REZ fosse interamente sdeterminato dal rischio Grecia, il peso della Grecia sarebbe uguale ad uno e quello di tutti gli altri paesi pari a zero.

|

| Fig.3. Fonte: calcoli degli autori su dati DataStream |

Possiamo osservare quanto segue: in primo luogo, a partire dal maggio 2011, la Grecia, il Portogallo e l’Irlanda, destinatari dei prestiti di salvataggio UE-FMI, si “disaccoppiano” dagli altri paesi, Francia Germania e Italia. La caduta del loro peso suggerisce che questi paesi stavano diventando via via meno influenti nel REZ: il rischio di contagio sistemico era dunque in calo. Questo non è più il caso oggi. A partire da agosto 2011, i paesi sotto terapia intensiva fanno uno spettacolare ritorno. E poichè gli spread di questi paesi non sono migliorati, questo significa che i paesi “più sicuri” sono peggiorati, come dimostra il progressivo aumento del peso dell’Italia nel REZ.

3. Correlazioni tra Italia e altri paesi dell’Euro

L’ ultima evidenza empirica è data l’andamento della correlazioni bilateralie tra spread CDS dell’Italia e quelli degli altri paesi Euro (Figura 4). Le correlazioni con l’Irlanda, Spagna, Germania e Grecia ha iniziato a scendere dal mese di ottobre 2010, ma da gennaio 2011, tutte le correlazioni sono tornate prossime all’unità (l’Irlanda è l’eccezione). Ad oggi sembra che il mercato percepisca che il rischio Italia non è diversificabile investendo in altri paesi della zona euro.

|

| Figura 4: Fonte: elaborazioni degli autori ‘sui dati Data Stream |

Conclusioni

Gli spread dei CDS sui debito sovrani europei suggeriscono che i mercati ancora una volta di stanno “mettendo nello stesso cesto” i diversi paesi europei, che l’Italia sta probabilmente diventando la principale fonte di contagio, di fronte alla quale i titoli delgi altri sovrani europei offrono scarse opportunità di diversificazione. Se questa tendenza devesse conti uare la crisi italiana non trovass una soluzione, non sarebbe solo il rating della Francia e della Germania a soffrirne, ma verrebbe compromessa la stabilità finanziaria della zona dell’Euro. È per questo i cittadini italiani dovrebbero oggi esercitare la massima pressione per assicurarsi che l’esperimento Monti non fallisca: quello che gli italiani sapranno fare per l’Italia, nel bene o nel male, lo faranno anche per l’Europa.

Note

(1) Cfr. Paolo Manasse, “Can Mario Monti Rescue Italy?” , Foreign Affairs, 15 novembre 2011(2) Paolo Manasse e Giulio Trigilia, “L’Europa e la paura del contagio “, la voce, 4/7/2011

(3) Si considerano gli spread giornalieri, dal 1 gennaio 2010 al 11 novembre 2011 dei seguenti paesi: Austria, Belgio, Francia, Germania, Grecia, Irelanda, Italia, Olanda, Portogallo, Spagna

(4) Paolo Manasse, “Ma la credibilità non è tutto”, la voce, 2/11/2011